【PR】本ページはプロモーションが含まれています。

【最終更新日付:】

様々な点で優れているオリックス銀行カードローン。ネットバンクの中でも人気上位でお勧めなカードローンだというのはこのサイトで今までにも説明してきました。

ただ、そんな優良カードローンにも気になる点があるのは否めません。

ズバリ、ローンカードの自宅郵送。

これが意外と大事なポイントです。

カードローンを利用していると知られたくない人は自宅郵送に注意…

オリックス銀行は店舗を持たないネットバンキングに特化した銀行です。その為、もちろんカードローンもネットを有効活用したものです。

しかし、ローン契約や口座管理はネットで出来て非常に便利なのですが、どうしてもカードの発行は自宅郵送になってしまいます。

これは、オリックス銀行が居住確認も兼ねてそうしているというのがあります。ちなみに、勤務先を送り先に指定してもローンカードは自宅へと届けられるようです。

このとき何が不都合かといえば、カードローンを組んでいることが身内に知られてしまう事でしょう。

店舗のある銀行であればローン契約機まで行って発行という手でローンばれを防げるわけですが、オリックス銀行の場合はここで無店舗の不都合があるわけです。

郵送ローンカード=銀行から送られてきた「何か」としかわからない封筒

しかし、ローン関係の郵送物というのはそんなにも分かりやすい見た目で送られてくるものなのでしょうか?

カードローン契約自体、個人情報の扱いは厳重にされていますし貸付側もそれこそ金融取引はデリケートな問題だと意識しているでしょうから、極端な表現をすれば「利用者が嫌がる」ことをわざわざするとは思えません。

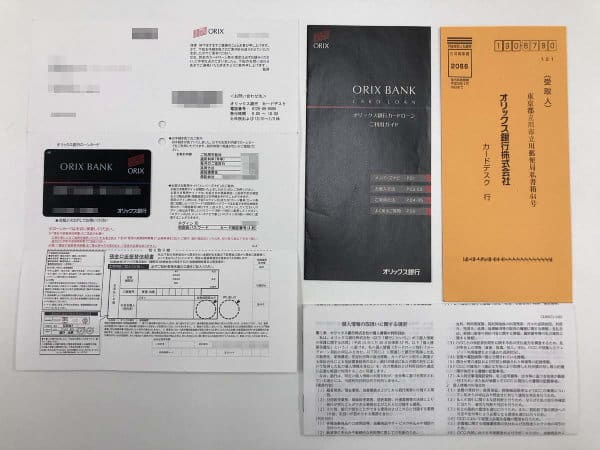

では、オリックス銀行のローンカードはどんな感じで届くのかといえばこんな感じです。

こちらは封筒の表面ですが、どこにもカードやローンなどの文字はありません。只々、ORIX Bank Corporationと記されオリックス銀行が差出人であるという事しか確認できません。後は、普通の郵便物と変わらないように画像ではグレーの小窓になっているところに自分の住所・氏名が入るだけです。

表はどうみても銀行でも裏はローン会社仕様かもしれない。うらめしやおもてはふろや…お化けなんかと違ってローンカードの郵送に化かされるなんてことはありません。もし、そんなことをするような消費者金融や銀行のローンがあったとしたらどう考えても悪質ですからクレームになりかねませんし、サービスとして不自然・不都合です。

裏面にもローンカードと察せられるような情報はありません。オリックス銀行の社名、ロゴイラストと、住所が印刷されているのみです。これで中身がローンカードだと分かる人はきっと金融に詳しい方くらいでしょう。

オリックス銀行カードローンのメリットからすれば、これだけリスクが低い問題点に注視して「カードの自宅郵送は避けられないのは困るから…」というだけで選ばない理由とするのはあまりに勿体ない気がします。

ちなみに、封筒の中身に入っているのはこんな感じです。ローンカードの他に、手続き完了のご案内、個人情報の取り扱いに関する規定、預金口座振替依頼書の返信用封筒、利用ガイドが入っています。

手続き完了のご案内に、預金口座振替依頼書が付いていますので、記入して返信用封筒で郵送すれば終了です。

自宅への郵送物は、親と同居している人や、結婚している人はかなり敏感になると思いますが、ネットバンクのオリックス銀行なら、口座開設をしたと言っておけば特に怪しまれることもありません。

消費者金融なら通用しませんが、銀行なら普通に通用しますよね。

それでもローンばれが心配な人は郵送物なし!カードレス対応のカードローン

かといって、そもそもカード自体の管理も気を付けなくてはローンがバレるのではないか?

これは確かにそうです。ローンカードそのものも別段クレジットカードやキャッシュカードとは大差ない見た目なのですが、何となくローンカードが手元にある事で不安を常に感じてしまう方には、カードレス対応のカードローン契約をお勧めします。

特にここでお勧めするのは、消費者金融大手のプロミスのカードレスローンです。カードレスとは言葉通り、カードを利用しないという事ですから自宅にローンカードが届くこともなくカードを携帯することもありません。

現在は強引な貸付や取り立ては違法とされヤミ金融でもなければそんな実態はありませんが、消費者金融は貸金業法改正前の所謂、借金の取り立てやのようなマイナスイメージが未だに根強く残っているのも事実ですから、あまり借入自体を他人は勿論身内にも知られたくない方は多いでしょう。

プロミスは消費者金融の中で知名度があり為安心感が持てますが、それでも上記の点を踏まえてローン自体を隠したい人のためにカードレスサービスにも力を入れています。

また、プロミスであれば専用のローン契約機でのカード発行もできますから、「カード自体は持ちたいけれど自宅などには郵送してほしくない」という方にももってこいです。

プロミスのカードレスは所謂WEB完結でオリックス銀行のネットバンキングと仕組みは変わりません。ただし、申し込みをする際に「カードなし」と「口座振替による返済」を希望する必要があるので、これらの項目を見逃してしまわないように注意しましょう。(※WEB完結の対象金融機関は200行以上あります。)

カードの郵送の手間がないので手続きなどもスムーズに早く進むのもカードレス契約のメリットです。

カードローンというと消費者金融のカードローンや都市銀行のカードローンが検討されがちですが、ネット専業銀行もカードローンを扱っています。中には、口座の保有を必要とせず、利用者の保有する銀行口座への振込キャッシングに対応し、24時間振込入金の可能な提携銀行を持つカードローンがあります。それが、オリックス銀行のカードローンです。

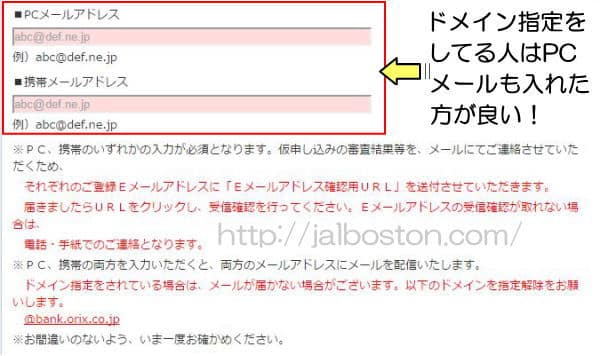

カードローンというと消費者金融のカードローンや都市銀行のカードローンが検討されがちですが、ネット専業銀行もカードローンを扱っています。中には、口座の保有を必要とせず、利用者の保有する銀行口座への振込キャッシングに対応し、24時間振込入金の可能な提携銀行を持つカードローンがあります。それが、オリックス銀行のカードローンです。 申込みが完了するとすぐに、「申し込み受付」のメールが届きます。オリックス銀行カードローン申込みには、パソコンのメールアドレスと、携帯のメールアドレス2つを入力する欄があります。

申込みが完了するとすぐに、「申し込み受付」のメールが届きます。オリックス銀行カードローン申込みには、パソコンのメールアドレスと、携帯のメールアドレス2つを入力する欄があります。 パソコンはgmailやyahooのフリーメールでも大丈夫です。パソコンのメールなら受信は必ずされるので、携帯やスマホの受信設定が面倒な人はパソコンのメールアドレスを入れた方が良いでしょう。

パソコンはgmailやyahooのフリーメールでも大丈夫です。パソコンのメールなら受信は必ずされるので、携帯やスマホの受信設定が面倒な人はパソコンのメールアドレスを入れた方が良いでしょう。

オリックス銀行で振込キャッシングを利用する場合は15時までに申込手続きが終了するとその日の内に入金されます。振込先がPayPay銀行であると、24時間いつの申込に対しても※即時に入金され便利なので、オリックス銀行を頻繁に利用する人ならPayPay銀行の口座を作っておくことをおすすめいたします。

オリックス銀行で振込キャッシングを利用する場合は15時までに申込手続きが終了するとその日の内に入金されます。振込先がPayPay銀行であると、24時間いつの申込に対しても※即時に入金され便利なので、オリックス銀行を頻繁に利用する人ならPayPay銀行の口座を作っておくことをおすすめいたします。