昨今は、ネットバンキングシステムの導入により、ネットやスマホアプリで簡単に銀行口座が管理できるようになりました。

それに付随して、カードローンの契約申込から借り入れまでも、ネットから簡単に短時間で可能となっています。

融資の振り込みをネットから申請出することをネットキャッシングと言います。

ネットバンキングシステムを利用してのネットキャッシングは、現在大体の銀行カードローンで可能です。

ネットキャッシングが出来る銀行は、実は2種類に分けることが出来ます。

一つは、ネット支店がある大手銀行や地方銀行、もう一つはインターネット専門のネット銀行です。

両者の明確な違いは、有人店舗の有無です。

大手銀行や地方銀行は有人店舗があり、ネット銀行は有人店舗がありません。

ここでは、大きな枠では同じ銀行であるメガバンクなどと比べて、ネット銀行カードローンは何かメリットがあるのか?を説明していきます。

まず、カードローンの取り扱いがあるネット銀行は以下の通りです。

(*大手銀行や地方銀行のインターネット支店は除く。)

ネット銀行でも、カードローンを扱っている所といないところがあるので、その点は注意が必要です。

- オリックス銀行

- イオン銀行

- 楽天銀行

- じぶん銀行

- セブン銀行

- ジャパンネット銀行

- ソニー銀行

- 住信SBIネット銀行

先述したように、ネット銀行には店舗がない為カードローン契約手続きはすべてインターネットや郵送ですることになります。

ところが、ネット銀行には店舗がないからといって、ネットキャッシングでのカードローン利用しか出来ないわけではありません。

店舗がある銀行と同じように、ローンカードを発行しての契約も可能です。

ネット銀行の高限度額&低金利メリットは大手銀行と比べると?

結論からいうと、大手銀行の三井住友銀行、三菱東京UFJ銀行、みずほ銀行のカードローンと負けず劣らずの低金利で借入れができます。

例えば、金利ならメガバンクで一番低金利なのは、みずほ銀行の年利3.5~14.0%(コンフォートプランの基本金利)ですが、ネット銀行の場合は、

限度額も、大手ではみずほ銀行の限度額1000万円が最高額ですが、ネット銀行でも住信SBIネット銀行カードローン(プレミアムコースの場合)やジャパンネット銀行カードローンが同額をカードローンで扱っています。

1000万円まではいかなくとも、ほとんどのネット銀行カードローンは最高限度額800万円ですから、十分に高額な借り入れも可能です。

各ネット銀行カードローンの金利と限度額表

| ネット銀行カードローン | 金利 | 最高限度額 |

|---|---|---|

| オリックス銀行カードローン | 年1.7~17.8% | 800万円 |

| イオン銀行 カードローン | 年3.8~13.8% | 800万円 |

| 楽天銀行 スーパーローン | 年1.9%~14.5% | 800万円 |

| じぶん銀行 じぶんローン(通常) | 年2.2%~17.5% | 800万円 |

| セブン銀行 ローンサービス | 年15.0%(一律) | 50万円 |

| ジャパンネット銀行 ネットキャッシング | 年2.5~18.0% | 1,000万円 |

| ソニー銀行カードローン | 年2.5~年13.8% | 800万円 |

| 住信SBIネット銀行 ミスターカードローン(スタンダードコース) | 年8.99%~年14.79% | 300万円 |

*楽天銀行スパーローン=MY ONEネット特約会員は借入利率から0.4%金利が引き下げ。

*じぶん銀行カードローンau限定割・誰でもコース=年2.1%~17.4% 10万円以上800万円以内

カードローンau限定割借り換えコース=年1.7%~12.5% 100万円以上800万円以内

*住信SBIネット銀行プレミアムコースの場合=年 1.59 %~年7.99% 1,200万円

ネット銀行カードローンは手数料がお得で嬉しい?

ネット銀行カードローンのメリットの一つに、店舗がない代わりに手数料無料で借入れ・返済で使える提携ATMが多いことが挙げられます。

大体どのネット銀行カードローンを利用しても、主なコンビニATMや他金融機関のATMが手数料を払うことなく利用できます。

一回や二回のATM利用で、108~216円くらい払う分には気にならないかもしれませんが、正に塵も積もればなんとやら、何度も有料で使っているとそれなりの出費額になります。

また、ネット銀行カードローンは何といっても、ネットバンキングシステムを利用しての借り入れ・返済が可能です。

その為、そもそもATMを利用しなくても借り入れ返済が可能な場合が多いです。

借り入れを振り込み融資で銀行口座で受け取り、返済は月々の約定返済であれ自動口座引き落としを選択することで、ATMまでわざわざ足を運ぶ必要がありません。

ただし、中には随時返済だけはATMからしかできない、または銀行振り込みしかできない。という銀行もあるので、積極的に約定返済以外の随時返済もしたい場合は、契約先を吟味する必要があります。

ネットバンキング・キャッシングは安全に利用できるのか?

ネットというと、何が画面の向こう側で実際行われているのか人の目では見えない部分もあり、ウィルスやスパムといった脅威によって勝手に情報が引き出されないか不安な方もいる事でしょう。

情報保護の不安があるのに、ネットでお金の管理なんて恐ろしい…。

本当にネットバンキングやネットキャッシングは安全なのか?気になるところだと思います。

基本的に、ネットというツールを利用して何か商売や運営をするのに、ウィルスやスパムを始めとしたリスクの分析をしない会社・企業・機関はありません。

また、ここで上げたようなネット銀行含む名の知れた金融機関や企業がセキュリティ対策を怠ることは、ほぼないといえるでしょう。

顧客の情報漏えいやそれによる不正送金があった場合、確実に金融機関側がその責任を問われますから、みすみすネット犯罪をさせるような作りにはなっていません。

その対策の一つとして、よくある利用者によるパスワード設定に、トークンとワンタイムパスワードの利用をプラスした二重パスが挙げられます。

トークンとは、一定時間一回に限りパスワードとして利用できる数字などを生成する小型の端末機のことです。

その端末機に表示される数字の羅列をワンタイムパスワードといい、その数字載られるが利用できるのはごく一定時間の間だけです。

加えて、表示される数字の羅列は暗号化された文字である為、第三者には利用できない仕組みになっています。

ところが、ネットでのリスクが100%ないという事は、ネットバンキングやネットキャッシングに限らず、ありません。

というのは、ネットは所詮ツールであり、それをどうするかは使う人に寄るからです。

つまり、対策を考える人がいれば、その穴をつく人もいる。という事です。

また、利用者のネットリテラシーの向上も安全なネット利用には必須です。

外部からのセキュリティー脅威をせっかくネットバンキングシステムがシャットアウトしても、利用者がウィルスやスパムにひっかかったまま利用をすれば、それらはセキュリティシステムをくぐってしまいます。

その為、ネットバンキング・キャッシングの安全性自体を問うのも勿論ですが、利用者側が対策をすることも必要です。

例えば、パスワード設定を自身の個人情報などとはまったく関係ない不規則なものにしたり、使いまわさないというのは、最早常識です。

さらに安全性を高めるには、定期的なパスワードの再設定も欠かせません。

普通の借入では属性のスコアリングの際、どうしてもお年寄りは年齢と職業の項目がマイナス点としてひっかかり審査に通りにくいのが実状です。そもそも70歳以上は融資対象に入っていないことがほとんどです。

普通の借入では属性のスコアリングの際、どうしてもお年寄りは年齢と職業の項目がマイナス点としてひっかかり審査に通りにくいのが実状です。そもそも70歳以上は融資対象に入っていないことがほとんどです。 また、家を担保にしたからと言って即刻追い出されるという事ではありません。担保にした家や不動産(マンションは取り扱っていない金融機関が多い)は借主が死亡するまで利用出来るため、引き払う必要はありません。

また、家を担保にしたからと言って即刻追い出されるという事ではありません。担保にした家や不動産(マンションは取り扱っていない金融機関が多い)は借主が死亡するまで利用出来るため、引き払う必要はありません。 返済に関しては、担保を回収する際にその担保の価値で一括返済するので、

返済に関しては、担保を回収する際にその担保の価値で一括返済するので、

例えば、借入残高が50万円になると1ケ月分の利息は6,164円になります。

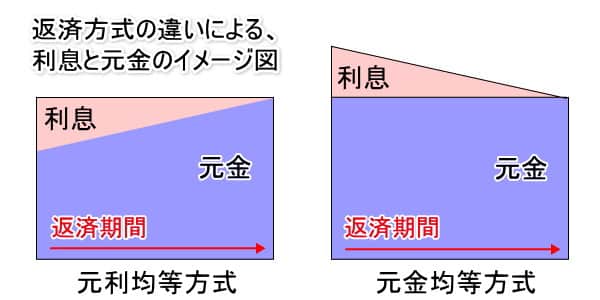

例えば、借入残高が50万円になると1ケ月分の利息は6,164円になります。 元利定額方式は元利均等残高スライド方式同様、毎月一定の返済額を支払っていきますが、

元利定額方式は元利均等残高スライド方式同様、毎月一定の返済額を支払っていきますが、

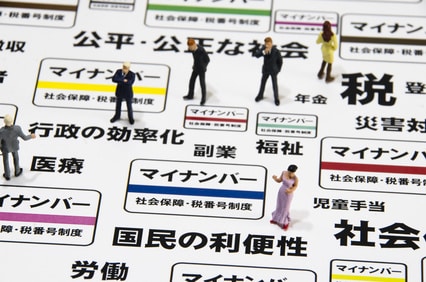

マイナンバー制度が施行されるようになりましたが、そこでよく話題になるのが「副業がバレる」という声です。近年は長引く景気の停滞からサラリーマンやOLの給与の伸びが無いため、副業で収入を得ている人も少なくなく、中にはおおっぴらにできないような仕事で稼いでいる人もいます。

マイナンバー制度が施行されるようになりましたが、そこでよく話題になるのが「副業がバレる」という声です。近年は長引く景気の停滞からサラリーマンやOLの給与の伸びが無いため、副業で収入を得ている人も少なくなく、中にはおおっぴらにできないような仕事で稼いでいる人もいます。 ところで、

ところで、 結論として、マイナンバーによって脱税や生活保護費の不正受給はすぐにバレますが、

結論として、マイナンバーによって脱税や生活保護費の不正受給はすぐにバレますが、 カードローンからの借入金は何に使おうと自由ですが、もし、自分の子供の教育資金に使うなら、通常のカードローンではなく、地元の地方銀行や信用金庫が販売している教育資金用の「教育カードローン」を利用した方が絶対にお得です。

カードローンからの借入金は何に使おうと自由ですが、もし、自分の子供の教育資金に使うなら、通常のカードローンではなく、地元の地方銀行や信用金庫が販売している教育資金用の「教育カードローン」を利用した方が絶対にお得です。